純損失の繰り越し/繰り戻し|副業の税金について税理士が解説Part11

収入から経費をひいてマイナスだった場合、3年間マイナスを繰り越し、2年目以降にでた利益から差し引くことができる制度。これが純損失の繰り越しです。また、過去に申告した年度の黒字にさかのぼって、赤字を相殺できる制度が純損失の繰り戻しです。

今回は、純損失の繰り越しについて具体的に解説していきます。

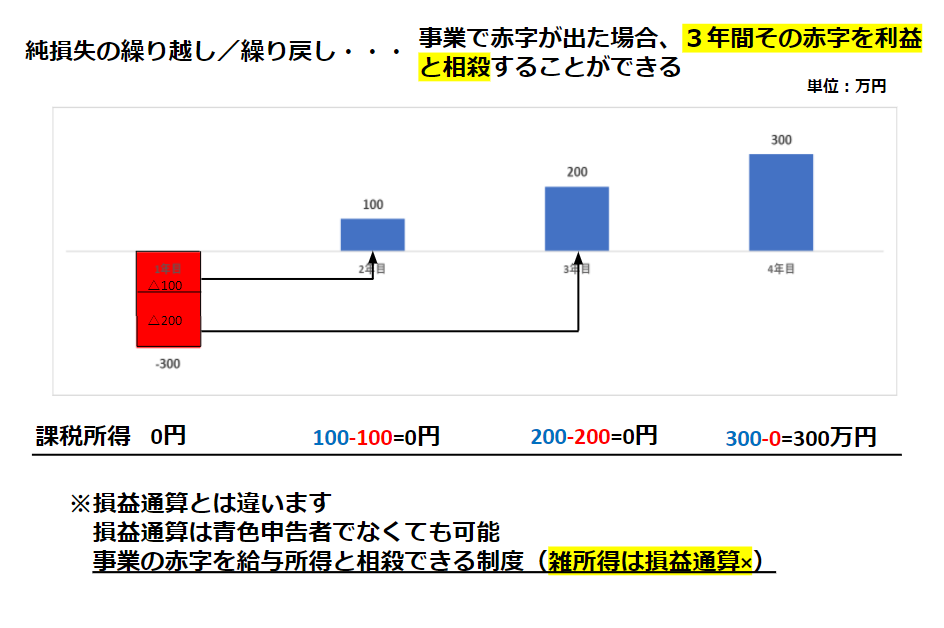

初年度に300万円の赤字がでた場合、2年目にでた100万円の利益から100万円分の赤字を差し引くことができ、課税所得は0円になります。

3年目に200万円の利益があれば、初年度の赤字の残り200万円を差し引き、課税所得は0円。

4年目は300万円利益が出て、初年度の赤字は2年目、3年目で控除したため、300万円ー0円で課税所得は300万円となります。

損益通算とは異なります。損益通算は青色申告でなくてもでき、事業の赤字を給与所得などと相殺できる制度です。給与所得が100万円、事業の赤字が10万円であれば、100万円ー10万円として税金を計算することができる、これが損益通算です。ただし雑所得は損益通算できません。(詳しくはPart「雑所得とは?」をご覧ください)

損益通算とは全く別で、青色申告者の特典としてある制度が、純損失の繰り越しです。

純損失の繰り越しは、1年目にでた赤字を、2年目、3年目、4年目にでた利益から相殺することができる制度です。損益通算はその年だけで完結しますが、純損失の繰り越しは赤字を3年間繰り越すことができます。ただ、これができるのは同じ所得、今回でいえば事業所得の中だけでの話となります。